Il rischio è ormai unanimemente considerato come il prodotto di una probabilità di un evento per la sua gravità. In un periodo come quello che stiamo vivendo a livello internazionale, il monitoraggio dei rischi finanziari può fare la differenza. La crisi in cui viviamo offre in realtà un’opportunità:

imparare ad ottimizzare è oggi quanto mai necessario, misurare e controllare i rischi è essenziale per competere e talvolta per sopravvivere. Può essere uno strumento competitivo di crescita, non un fastidioso onere.

Un’azienda produce, trasforma, vende.

Un imprenditore attento risparmia, fa innovazione, si confronta con i mercati internazionali. Un management esperto gestisce al meglio le risorse, ottimizza i costi, si difende dalla concorrenza.

Quanti sforzi vengono profusi nell’intento di migliorare anche solo di un punto percentuale l’Ebitda? Quante giornate dedicate a riunioni focalizzate sul risparmio dei costi, quante passate a trattare con la banca per migliorare di qualche centesimo le condizioni?

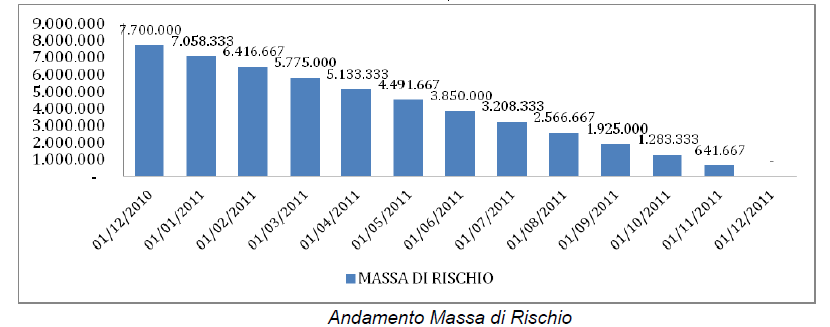

Eppure spesso la voce più pesante di tutte, che in molti casi è maggiore dell’Ebitda stesso, è la Massa di Rischio complessiva legata ai rischi finanziari.

Vendere o comprare in valuta diversa dall’Euro, acquistare materie prime soggette ad oscillazioni di prezzo o semplicemente dipendere dalle oscillazioni dei tassi per quanto riguarda la posizione debitoria. I rischi finanziari sono questi, ma sono anche i rischi di liquidità, di credito, di emittente, etc. Tutto ciò impatta sul Conto economico in modo devastante, ma spesso non gli dedichiamo la giusta attenzione o perché presi dal turbinio delle attività correnti, o per una sorta di fatalismo, o ancora perché non calcoliamo correttamente la massa di rischio e il suo impatto.

Quando l’imprenditore o il manager arriva ad identificare correttamente le componenti di rischio, spesso non sa quali strumenti usare per poter mitigare questi rischi e quindi si affida alla banca. Il rapporto tra l’azienda e la banca su questi temi è impari. La banca deve essere il soggetto negoziatore, dovrebbe eseguire, ma non suggerire operazioni in evidente conflitto di interessi. L’imprenditore non è messo nelle condizioni di comprendere se quanto suggerito dalla banca è corretto e adeguato alle proprie esigenze, né tantomeno può sapere se è proposto ad un prezzo congruo o meno.

L’imprenditore, proprio perché esperto nel suo campo, non può avere le competenze adeguate per misurare correttamente il proprio rischio, valutare tutte le interazioni e richiedere alla banca lo strumento più corretto. Spesso anche il manager più preparato non ha la specifica preparazione o gli strumenti necessari per poter affrontare correttamente un argomento così critico per la vita aziendale, per questo l’outsourcing di queste tematiche è una scelta vincente.

Affrontare in modo sistematico i rischi finanziari aziendali significa prima di tutto consapevolezza. Se non ci rendiamo conto di un problema nessuno mai ci convincerà che dobbiamo affrontarlo con i giusti mezzi.

Una volta che ci siamo resi conto che il problema esiste, abbiamo la necessità di poterne misurare l’impatto, al fine di valutare correttamente le conseguenze o le azioni necessarie per contrastarlo.

Quanti comportamenti nell’ambito dei rischi finanziari aziendali possiamo dire che siano conformi ai criteri di “razionalità economica”? Purtroppo pochi.

Se il dollaro sale, prima o poi scenderà; i tassi più bassi di così non possono andare; il prezzo del rame ha un andamento ciclico, etc. Potremmo andare avanti a lungo con l’elenco delle affermazioni più comuni e tanto stereotipate quanto purtroppo spesso sbagliate, che il gestore attento sostituisce con considerazioni razionali e analisi di fenomeni dimostrabili matematicamente.

Esiste la possibilità di gestire i rischi aziendali, ma per poterlo fare dobbiamo:

1 sapere che esistono i rischi;

2 sapere che esiste il modo per poterli identificare e misurare correttamente;

3 conoscere i metodi matematici per poterlo fare.

“Il rischio si rapporta prima di tutto all’incertezza o – ancora più importante – all’effetto che questa incertezza comporta sulla realizzazione degli obiettivi”.

Queste le parole di Kevin W. Knight, responsabile del gruppo ISO che ha elaborato la norma ISO 31000.

A queste parole fa riferimento la stessa norma quando deve necessariamente scegliere una definizione per il concetto di rischio, che è alea, è pericolo, è incertezza.

Nella ISO 31000 il rischio viene definito come l’”effetto dell’incertezza sugli obiettivi aziendali”. L’incertezza non è solo incapacità di raggiungere gli obiettivi. Quandanche fossero superati, o i rischi evitati, la mancata conoscenza e gestione evidenzia la presenza di elementi fuori controllo, forieri di potenziali danni.

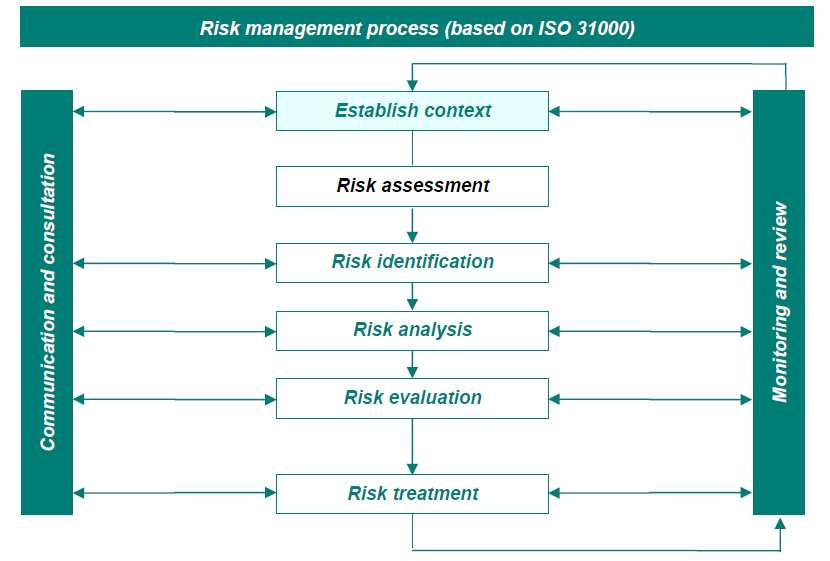

Come si vede dallo schema, ritroviamo le stesse indicazioni previste nelle (NC), identificazione, misura, monitoraggio e gestione. Questo dovrebbe essere il ciclo virtuoso che porta inevitabilmente dei vantaggi economici tangibili.

È intuibile il vantaggio di chi possiede gli strumenti per valutare correttamente un derivato prima di sottoscriverlo, o di chi riesce correttamente ad immunizzare i propri acquisti di materie prime, magari in valuta estera, o ancora di chi, conoscendo il CDS (credit default swap) di una banca riesce a farsi remunerare correttamente la liquidità.

Il solo porsi il problema porta con sé dei benefici.

Le fasi del processo sono poche e ben identificate:

- identificazione dei rischi;

- misura degli stessi;

- gestione e monitoraggio.

Vediamo in breve i principi basilari di ogni fase.

IDENTIFICAZIONE DEI RISCHI

Limitandoci ai rischi finanziari, il processo di identificazione è abbastanza semplice: dobbiamo verificare se i risultati della nostra azienda possono essere influenzati dall’andamento dei tassi di cambio, dei tassi di interesse, dei prezzi di materie prime o dalla remunerazione della liquidità.

In questa fase, semplice nelle sue linee generali, si riscontrano talvolta degli errori di misrepresentation, per dirla all’anglosassone. Esistono cioè delle distorsioni cognitive nell’analizzare la realtà.

Vedremo in prossimi contributi i dettagli ma anticipiamo che un semplice assessment in azienda è sufficiente per verificare in quali casistiche questa possa rientrare.

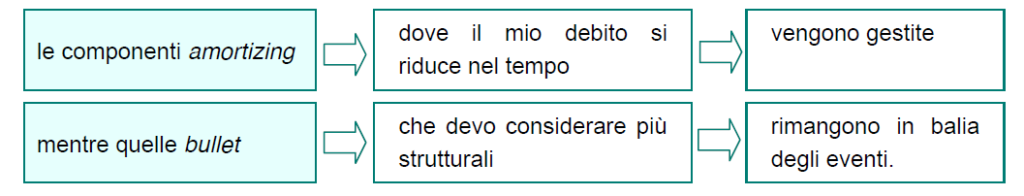

Un po’ più complesso sarà identificare le eventuali distorsioni: effetti di eventuali esportatori con listini in Euro (sicuri di aver considerato l’elasticità della domanda?), effetto tasso su debiti bullet oltre che amortizing, analisi di eventuali prezzi fissati sulle materie prime, atteggiamenti passivi nei confronti delle oscillazioni dei prezzi di mercato, come inermi spettatori.

In sintesi: la fase di identificazione dei rischi deve essere svolta evidenziando tutte le aree che possano presentare impatti economici dovuti ai quattro cluster di rischio, nettate dagli effetti distorsivi. Fatto questo si può procedere alla misura dei singoli cluster.

MISURA DEI RISCHI

Questa fase è decisamente più complessa della prima, sia nell’impostazione che nell’elaborazione. Qui le distorsioni sono frequenti e consistenti, a partire dal calcolo di alcune grandezze apparentemente semplici.

La massa di rischio legata al cambio viene spesso, per esempio, calcolata commessa per commessa. Ciò risponde all’assunto (errato) che il rischio valutario per gli esportatori si genera quando ho la certezza dell’incasso, quindi a seconda dei casi, all’ordine, alla consegna, all’invio della fattura, etc.

Non è così. La valutazione di rischio “a commessa” non tiene conto del fatto che le successive commesse sono correlate e appartengono ad un unico continuum, come minimo corrispondente all’esercizio. Non posso immunizzare una partita lasciando scoperte tutte le successive solo perché non ho ancora certezza di fatturare quella cifra; esistono metodi, anche molto semplici per poter valutare, stocasticamente o anche solo storicamente quanto posso stimare di fatturare in valuta extra UE e quello dovrà essere il valore di riferimento. Possiamo svalutarlo prudenzialmente o addirittura rivalutarlo in base a considerazioni sulle vendite, ma in ogni caso devo prendere il valore complessivo delle vendite stimate e sull’intero anno.

Data l’importanza, torneremo prossimamente approfondendo questo argomento e altri relativi alla misura della massa di rischio sui tassi.

3 GESTIONE DEI RISCHI

Una volta identificati e misurati correttamente, i rischi finanziari aziendali possono essere gestiti mediante un piano di lavoro che consenta di pianificare gli interventi, gli strumenti e gli intermediari.

Per interventi intendiamo le risposte al “quando” e al “quanto”, con strumenti identifichiamo il “cosa”, con intermediari si intende “tramite chi”.

La scelta dell’intermediario deve essere basata su criteri di economicità ed efficienza, ci sono differenze enormi in termini di costo tra banca e banca per negoziare strumenti uguali, è necessario prestare attenzione.

Gli strumenti dipendono dagli obiettivi che abbiamo, dai flussi finanziari, dalla situazione aziendale, dall’andamento dei mercati.

Esistono strumenti che comportano esposizioni e quindi affidamenti e altri invece che comportano solo il versamento di margini iniziali, alcuni sono quotati su mercati regolamentati ed altri sono OTC (over the counter) cioè sono strutturati ad hoc per specifiche esigenze.

Non esiste uno strumento migliore in assoluto, caso per caso dovrà essere identificato quello che risponde meglio alle necessità aziendali.

Gli interventi costituiscono il motore di tutto il processo, la pianificazione sia in termini di quantità che di timing è lo scheletro su cui si regge un valido modello di risk management.

Lo scopo non è prevedere, ma pianificare in una logica “what if”, utilizzando analisi di scenario per cercare di prendere in considerazione tutte le possibilità. Così facendo l’incertezza diminuisce a tutto vantaggio della stabilità dei risultati.

Il rischio “tasso di interesse”

Il rischio di tasso è, tra quelli aziendali, quello che possiamo considerare più noto. Imprenditori e manager, magari non conoscendo nel dettaglio il funzionamento degli strumenti di copertura, sono in ogni caso abituati a porsi il problema di un eventuale incremento dei tassi di interesse. Da qui un utilizzo diffuso, anche se poco consapevole, di strumenti derivati che dovrebbero immunizzare le posizioni debitorie nei confronti di tale rischio.

Anche imprenditori che non si coprono sul rischio valutario o che non si curano degli aspetti finanziari legati alle materie prime, sono giustamente attenti al tema tasso fisso o variabile per quanto riguarda gli indebitamenti a medio-lungo termine.

Il vero tema sul fronte del rischio di tasso è, a mio parere, proprio questo.

È largamente diffusa una consapevolezza incompleta associata a spesso inadeguate competenze tecniche, e questo mix diventa, in particolari momenti di mercato, pericoloso.

Il rischio tasso di per sé è quello che tradizionalmente meno incide sul totale dei valori in gioco in termini di rischi aziendali e nonostante ciò è sicuramente corretto presidiarlo ed intervenire in modo adeguato ma:

- non togliendo attenzione e presidio ad altri rischi ad impatto maggiore;

- misurando correttamente il rischio stesso;

- valutando attentamente gli strumenti proposti dalle banche per evitare che la cura sia peggiore della malattia.

Sui tassi uno strumento di copertura non adeguato provoca sicuramente più danni del rischio da coprire, per questo l’assessment sul rischio tasso prevede necessariamente la ricognizione degli strumenti esistenti.

È importante non tralasciare alcun aspetto rilevante. Mediante una corretta identificazione, misura e gestione dobbiamo determinare ogni impatto conseguente ad un movimento (non solo un rialzo) dei tassi con rilevanza a Conto economico.

A questo fine è necessario un quadro chiaro delle dinamiche legate ai tassi.

Il tasso attuale, supponiamo l’Euribor a 3 mesi, importante, non è tuttavia un dato completo se slegato dall’attuale curva dei tassi, che ne esprime la stima dell’andamento futuro su cui la comunità finanziaria si trova in equilibrio. È cioè un dato certo, ma non ha una stretta valenza previsionale. Il pricing di ogni strumento legato al tasso è determinato in senso stretto dalla struttura attuale della curva, ma ogni comportamento futuro dei tassi potrà essere diverso da quanto oggi viene rappresentato.

In una curva con pendenza “normale” i tassi a breve sono più bassi di quelli a lungo termine. Ciò significa che il mercato sta “prezzando” un rialzo dei tassi che non sappiamo se si verificherà nei tempi e nelle modalità insite nella curva, ma che deve essere considerato perché il prezzo di ogni strumento sarà basato su questo.

In virtù di quanto esposto sopra, un mutuo a tasso variabile legato all’Euribor non avrà un costo complessivo per interessi pari a quanto viene riportato nel prospetto del nostro mutuo alla francese. Quella è solo una rappresentazione a bocce ferme, che non tiene conto della curva dei tassi.

Per pormi in una situazione “par”, cioè di equilibrio devo stimare il costo degli interessi ipotizzando un incremento dell’Euribor nel tempo pari a quanto prezzato dalla curva.

Questo è solo un punto di partenza, ma che è largamente disatteso.

Per identificare gli impatti a Conto economico devo sapere che i miei flussi in uscita sono legati alla curva dei tassi e non al solo Euribor.

Una volta stimati correttamente i flussi in una situazione di equilibrio di curva, potrò (e dovrò) fare dei test per verificare come questi flussi possano cambiare qualora i tassi futuri non si dovessero muovere coerentemente.

Esistono diverse analisi di scenario che permettono di stimare cosa avviene ai flussi finanziari a fronte di determinate ipotesi, ad esempio un irripidimento della curva, uno shift parallelo verso l’alto, un’inversione.

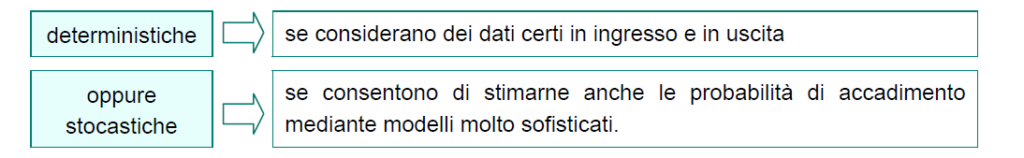

Queste analisi sono dette:

Nel calcolo dei flussi è bene tenere presente non solo le passività a medio-lungo termine, ma anche quelle a breve che invece quasi sempre vengono ignorate. Ciò dà vita a un paradosso dal punto di vista del rischio:

Ciò chiaramente non è corretto, anche se l’obiezione che spesso ci sentiamo fare è: le condizioni sul “commerciale” vengono ridiscusse in continuazione. Vero, ma quello che si rimette in discussione è lo spread, non il tasso, quindi se questo sale, ne risentiamo a prescindere dallo spread.

Attenzione, le analisi di cui sopra possono anche portare alla conclusione opposta di non dover intervenire per coprire un rischio basso rispetto ai costi di copertura oppure perché già compensato da attività correlate ai tassi, ma finché non si misura tale rischio non siamo in grado di dirlo: questo è il concetto di presidio.

Come si vede lo scopo di una corretta attività di risk management non è quello di intervenire a tutti i costi, ma è quello di presidiare per poter assumere le decisioni migliori con il miglior grado di consapevolezza.

Come si diceva, spesso si riscontra un rischio maggiore in presenza di una copertura non adeguata, rispetto al rischio originario da coprire. I flussi finanziari di uno swap (non necessariamente truffaldino) possono essere molto pesanti a seconda di come è stato pensato e strutturato. Valutarli nel tempo è obbligatorio per evitare sorprese.

Il rischio “prezzo delle materie prime”

Se l’argomento tasso è quello più noto in termini aziendali, il meno presidiato tra i rischi è sicuramente quello legato alle materie prime.

Diversi i fattori che contribuiscono a questa scarsa consapevolezza/conoscenza:

- fatalismo;

- paura dell’ignoto;

- prassi consolidate;

- fiducia nei fornitori del fisico;

- carenze da parte della banca.

Purtroppo gli effetti di questo rischio sono in ogni caso consistenti, a prescindere dalla consapevolezza. L’analisi del tema anche in questo caso non deve necessariamente portare ad una decisione di copertura, ma deve condurre a valutare il problema, misurarlo e gestirlo. Se già ritengo di essere coperto perché fisso il prezzo a termine, gestire significa, per esempio, verificare le condizioni che i fornitori offrono rispetto ai prezzi spot. Ma significa anche misurare correttamente l’impatto dei movimenti futuri del prezzo non solo sugli acquisti ma anche sul magazzino, etc.

Le oscillazioni delle materie prime sono strutturalmente rilevanti, la volatilità che le caratterizza, che siano metalli, cereali, energy o materie plastiche è stabilmente alta, generando un’alea che spesso viene sottovalutata.

Vediamo ad esempio il petrolio. Non dobbiamo considerarlo solo come materia prima a se stante, ma anche come proxi affidabile dei costi delle materie plastiche e/o come benchmark per quanto riguarda i costi energetici.

L’impatto dell’andamento del petrolio è quindi molto più allargato di quanto potremmo credere, ma questo può aiutare perché è anche uno strumento finanziario molto liquido sul quale si può lavorare bene nel senso delle coperture.

Un’azienda che lavora, ad esempio, il polipropilene può:

- decidere di non coprirsi;

- coprirsi sul mercato del polipropilene;

- coprirsi sul petrolio, monitorandone la correlazione.

Nel primo caso, ammesso che sia una decisione, piuttosto di una “non decisione”, l’azienda deve sapere che vivrà sulle montagne russe dal punto di vista finanziario.

I movimenti sono tali che se totalmente ignorati potrebbero mettere a repentaglio la stessa continuità aziendale.

Il secondo caso denota cura e particolare zelo nel cercare la soluzione più diretta allo scopo, ma si scontra con la scarsissima liquidità del polipropilene quotato e quindi con la difficoltà (impossibilità) da parte del sistema bancario a strutturare una qualche forma di copertura adatta.

Il terzo ed ultimo caso rappresenta la vera soluzione. Emerge da una corretta analisi di identificazione e misura ed è la risposta più concreta, adeguata ed economica alle esigenze di copertura. La correlazione tra le due materie è altissima e sfruttando tale caratteristica matematica conviene andare su quella più trattata sui mercati regolamentati: otterrò condizioni più favorevoli, pluralità di strumenti e maggiore liquidabilità.

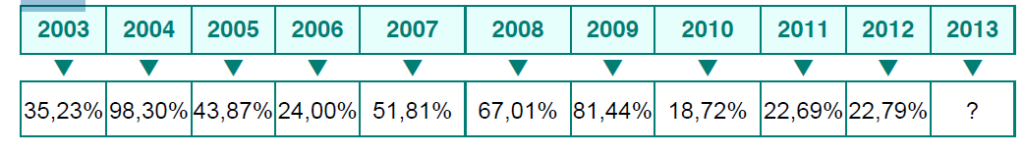

La tabella sotto mostra le oscillazioni massime nell’anno da parte del petrolio. Come si vede si va dal 18% al 98% e pensiamo che stiamo parlando di movimenti intra anno, non di trend di medio periodo.

La media di tali valori è pari al 46,59%. Ciò significa che statisticamente all’inizio di ogni anno possiamo attenderci che il valore del petrolio possa dimezzarsi o aumentare del 50% nell’arco dei 12 mesi. In media.

Posso permettermi di non gestire una variabile aleatoria come questa?

La parte più complessa per quanto riguarda il rischio materie prime è legata alla fase di analisi di tutti i possibili impatti. Questa fase deve essere necessariamente tarata sulle prassi interne all’azienda, calcolata sui cicli e sulle procedure interne, considerando possibili voci di alea aggiuntive.

Pensiamo al necessario magazzino, più o meno esteso in base all’efficienza del ciclo di produzione; a prescindere dal metodo di valorizzazione, si possono creare delle dinamiche molto contorte a fronte di oscillazioni repentine ed importanti.

Un sistema di monitoraggio costante permette quanto meno di avere la situazione sotto controllo, proiettando gli effetti anche nel futuro con analisi di scenario.

Tra le distorsioni cognitive più frequenti nell’ambito delle materie prime forse la più buffa è: “Non ho mai pensato di coprirmi dalle oscillazioni perché tanto tutto quello che sale prima o poi scende e viceversa”. È chiaramente una falsa percezione, non solo perché ciò non è vero in assoluto, ma anche perché quando un determinato bene è salito per poi scendere (o viceversa), lo ha fatto in tempi, modi e misura diversi per cui gli effetti di tali movimenti non si annullano, caso mai si sommano.

Il valore del denaro dipende fortemente dal tempo, risulta quindi assolutamente non accettabile una considerazione così fortemente ispirata ad un fatalismo passivo e dannoso. Attenzione, il rischio si genera quando l’andamento di una grandezza indipendente dalla mia volontà influenza il Conto economico della mia azienda.

Questo assunto, calato nel segmento di analisi delle materie prime, ci dice che non è necessario che io acquisti un bene affinché si manifesti questo rischio, potrei subirlo aprescindere, ma non significa che non possa gestirlo (o quanto meno che non debba averne consapevolezza).

Articolo scritto per la rivista Euroconference a Gennaio 2013