Cos’è un fondo comune di investimento?

È uno strumento di investimento, gestito da una SGR (società di gestione del risparmio) che unisce i risparmi di piu’ soggetti aderenti in un unico patrimonio e li investe in una qualche attività finanziaria. Solitamente le attività finanziarie sono azioni, obbligazioni, titoli di stato.

I fondi comuni di investimento sono lo strumento piu’ presente nei portafogli degli investitori italiani.

Qualsiasi investitore, per investire, deve sostenere delle spese e affinchè il fondo possa essere acquistato dall’investitore, devono entrare in gioco diversi soggetti che devono essere retribuiti.

Il primo soggetto è la SGR (società di gestione del risparmio) che “crea” il fondo e lo gestisce. In essa ci sono tutte le figure professionali che lavorando fan si che il fondo sia un prodotto finanziario funzionante e quindi acquistabile da un investitore.

Il secondo soggetto è il collocatore cioè un intermediario finanziario che distribuisce le quote del fondo al cliente finale (investitore). Di solito il collocatore è la banca dell’investitore.

Come detto, questi soggetti per operare sostengono delle spese che devono essere poi scaricate sui clienti finali. Quindi il gestore e il collocatore vengono retribuiti dai clienti, tramite commissioni che vengono prelevate direttamente.

Entriamo nel dettaglio dell’argomento dell’articolo: i costi.

I costi o piu’ comunemente le commissioni che l’investitore può incontrare quando ha in portafoglio un fondo comune di investimento sono:

- Commissione di ingresso o di sottoscrizione: è una commissione che viene applicata una tantum dal collocatore (a propria discrezione).

- Commissione di uscita o rimborso: è una commissione che viene applicata al momento della liquidazione parziale o totale delle quote del fondo.

- Commissione di switch o di conversione: è applicata dalla SGR quando l’investitore passa da un fondo ad un altro ma che è sempre della stessa famiglia. Ad esempio l’investitore passa dal fondo azionario ABC al fondo obbligazionario XYZ della stessa SGR.

- Commissione di gestione: è una commissione su base annua che remunera il gestore.

- Commissione di performance o performance fee: sono commissioni che il gestore addebita qualora si verifichi la condizione che il gestore stesso sovraperformi il suo benchmark di riferimento.

Un esempio reale

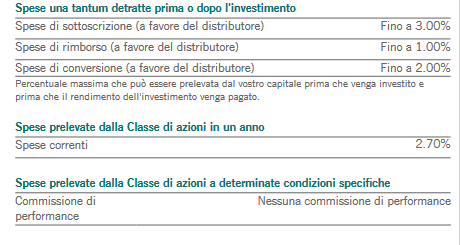

Leggendo il KID (Key Information Document – Documento contenente le Informazioni Chiave) di un fondo notiamo l’elenco delle commissioni applicate.

Le voci di spesa con la dicitura “fino a” sono voci che possono essere variate (leggasi ridotte) dal distributore cioè dal consulente che sta distribuendo il fondo in oggetto. Ad esempio la spesa di sottoscrizione arriva ad un massimo del 3% sul capitale investito, ma a discrezione del consulente può essere ridotta. Lo stesso dicasi per le altre due voci.

La spesa corrente (nominata in precedenza come commissione di gestione) è pari al 2.70% e non è variabile e le commissioni di performance sono assenti in questo fondo.

Quindi, se un investitore sottoscrivesse questo fondo cosa accadrebbe?

Supponiamo che l’investitore voglia acquistare 100 mila euro di quote del fondo e che le spese “variabili” vengano dimezzate dal consulente. Le commissioni applicate sarebbero:

- sottoscrizione pari a 1,5%

- rimborso pari a 0,5%

- conversione pari a 1%

- la commissione di gestione rimane invariata al 2,70%.

Quindi al tempo = 0 l’investitore investe 100 mila euro: vengono subito incassate le spese di sottoscrizione pari a 1,5% cioè 1500€

Il capitale netto investito sarà quindi pari a 98.500€. Supponiamo che trascorra il primo anno e che il fondo rimanga esattamente fermo al punto di partenza. Dal punto di vista commissionale accade che vengano addebitate le spese correnti (di gestione) pari al 2,70%.

A questo punto ai 98.500€ verrà sottratto un ulteriore 2,70% e il capitale diventerà quindi 95.840,5€ questo perché 2.659,5 euro sono stati pagati in commissioni. Per semplicità ho supposto che le commissioni di gestione siano state applicate al termine del primo anno. In realtà sono calcolate e applicate sul NAV del fondo su base giornaliera.

Adesso, con i numeri ben in vista, risulta ben chiaro di quanto debba performare il fondo in oggetto per recuperare e tornare ai 100 mila euro inizialmente investiti e poi generare valore al portafoglio dell’investitore. In questo caso, il fondo dovrebbe produrre un risultato di +4.35% per far tornare i 95.840,5€ a 100.000€ inizialmente versati e nonostante una performance di un certo rilievo l’investitore non ha ancora iniziato a guadagnare.

C’è però un ulteriore fattore da tenere presente: il capital gain.

In Italia il capital gain è del 26% (come nel fondo preso in esame) e del 12,5% per i titoli di stato o strumenti che investono in titoli di stato.

A questo punto i 4159,5€ che servono all’investitore per tornare ai 100 mila iniziali verranno tassati del 26% e diventeranno quindi 3.078,03€ perché 1.081,47€ se ne vanno in tasse. Tra l’altro il capital gain ottenuto non aiuta al recupero di minusvalenze (leggi qui l’articolo riguardo le minusvalenze) in quanto classificato come “reddito di capitale” dal fisco italiano. L’investitore dovrebbe ottenere netti almeno 4159,5€ per tornare al capitale iniziale, diversamente il suo investimento rimane ancora sotto i 100.000€ investiti inizialmente.

Supponiamo che l’investitore voglia o chiudere il fondo o convertirlo in un altro fondo della stessa società.

Se lo chiudesse, verrebbero addebitati lo 0,5% su 95.840,5€ ed andrebbe a pagare 479,20€ per liquidare totalmente l’investimento in questo fondo. Ecco come viene applicata la spesa di rimborso.

Se invece volesse convertirlo in un altro fondo della stessa società di gestione ma in un comparto diverso, allora sosterrebbe una spesa del 1% pari a 958,40€ che è la spesa di conversione.

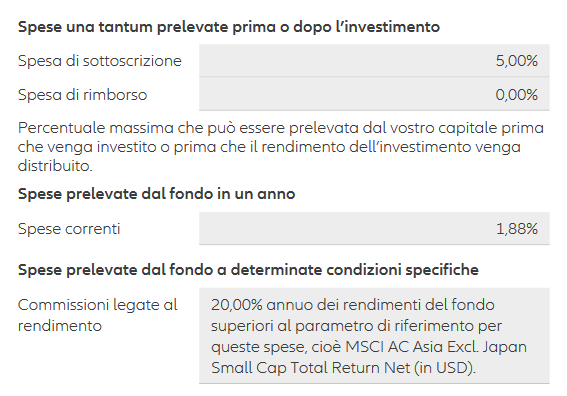

Un secondo esempio che è interessante per due motivi:

- le commissioni dove presenti sono fisse. La spesa di sottoscrizione è pari al 5% e non fino al 5% come nel caso precedente.

- È presente una performance fee o commissione legata al rendimento. Quest’ultima è molto interessante, a fini didattici, nel come viene applicata.

Le commissioni di performance si applicano solitamente quando avviene un risultato positivo tale per cui il gestore richiede una remunerazione extra. Apparentemente sembra che non ci sia nulla di male.

Riflettendoci però, si capisce che quando si vince, si vince in due. Quando si perde, perde solo l’investitore. E non si compensano mai.

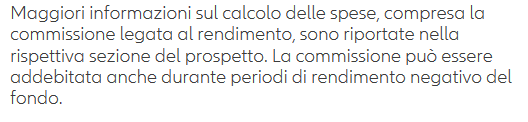

Leggendo il prospetto con attenzione si nota la frase: “la commissione può essere addebitata anche durante periodi di rendimento negativo del fondo”

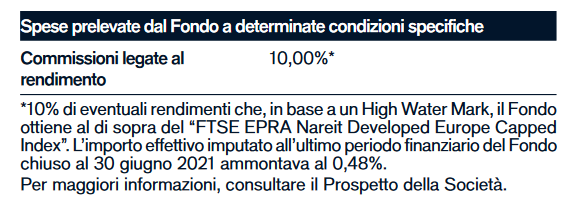

Cosa significa? Significa che se ad esempio il fondo sta perdendo valore da qualche tempo ed ha perso diciamo il 10%, ma ad un certo punto recupera un 1% o comunque una percentuale inferiore al 10% ma che supera per qualche momento il suo benchmark di riferimento (batte il benchmark) allora in quel caso scatta l’addebito della commissione di performance che in questo esempio è del 20% annuo. Quindi si remunera il gestore per una performance che comunque, anche se presente, non porta sufficienti benefici all’investitore. Le commissioni di performance o legate al rendimento, possono essere calcolate anche in un altro modo cioè secondo l’High Water Mark. Nell’immagine, è spiegato proprio come avviene addebitata la commissione di performance.

Il concetto dell’High Water Mark, potrebbe essere tradotto in italiano come “il segno lasciato dal livello dell’acqua”. Anche se linguisticamente non suona molto bene, credo che, invece, intuitivamente sia di facile comprensione. Per comprenderlo, prendiamo un contenitore. Quando lo riempiamo di acqua, l’acqua stessa arriva ad un certo livello e lascia un segno sulla parete. Se poi il livello dell’acqua dovesse scendere il primo segno rimarrebbe li marcato in bella vista. Se invece l’acqua dovesse salire, il segno vecchio verrebbe cancellato e si marcherebbe un nuovo segno al nuovo livello raggiunto dall’acqua. Metaforicamente parlando, il segno dell’acqua rappresenta il livello di performance ottenuto in un dato momento dal nostro fondo.

Nel fondo in oggetto, verrebbe addebitato il 10% sul rendimento che verrebbe generato qualora il fondo superasse il suo indice di riferimento “FTSE EPRA Nareit Developed Europe Capped Index”. Quindi raggiunto questo livello, il livello stesso verrebbe preso come riferimento e finchè il fondo non supererà questo livello, nessuna nuova commissione legata al rendimento verrà applicata.

Per completare la spiegazione sui costi di un fondo, ricordo che le commissioni vengono applicate in qualunque momento, sia che il fondo sia in guadagno o che sia in perdita. Quindi l’investitore, riguardo il fondo preso in esame, si vedrà addebitato un 1,88% annualizzato come spesa di gestione.

Alla luce di quanto esplicitato finora, la voce costi deve essere ben studiata prima di acquistare un fondo e piu’ in generale qualunque strumento finanziario. E come per qualunque articolo che si possa comprare nella vita di tutti i giorni, anche nella finanza, il costo deve essere giustificato da caratteristiche intrinseche che il fondo deve avere, altrimenti il rischio è di strapagare lo strumento.